SOXX·SMH·USD ETF, 어디에 투자할지 고민된다면

SOXX, SMH, USD ETF란 무엇인가요?

간단히 정리하자면, 세 ETF 모두 미국 반도체 섹터에 투자하는 상장지수펀드입니다.

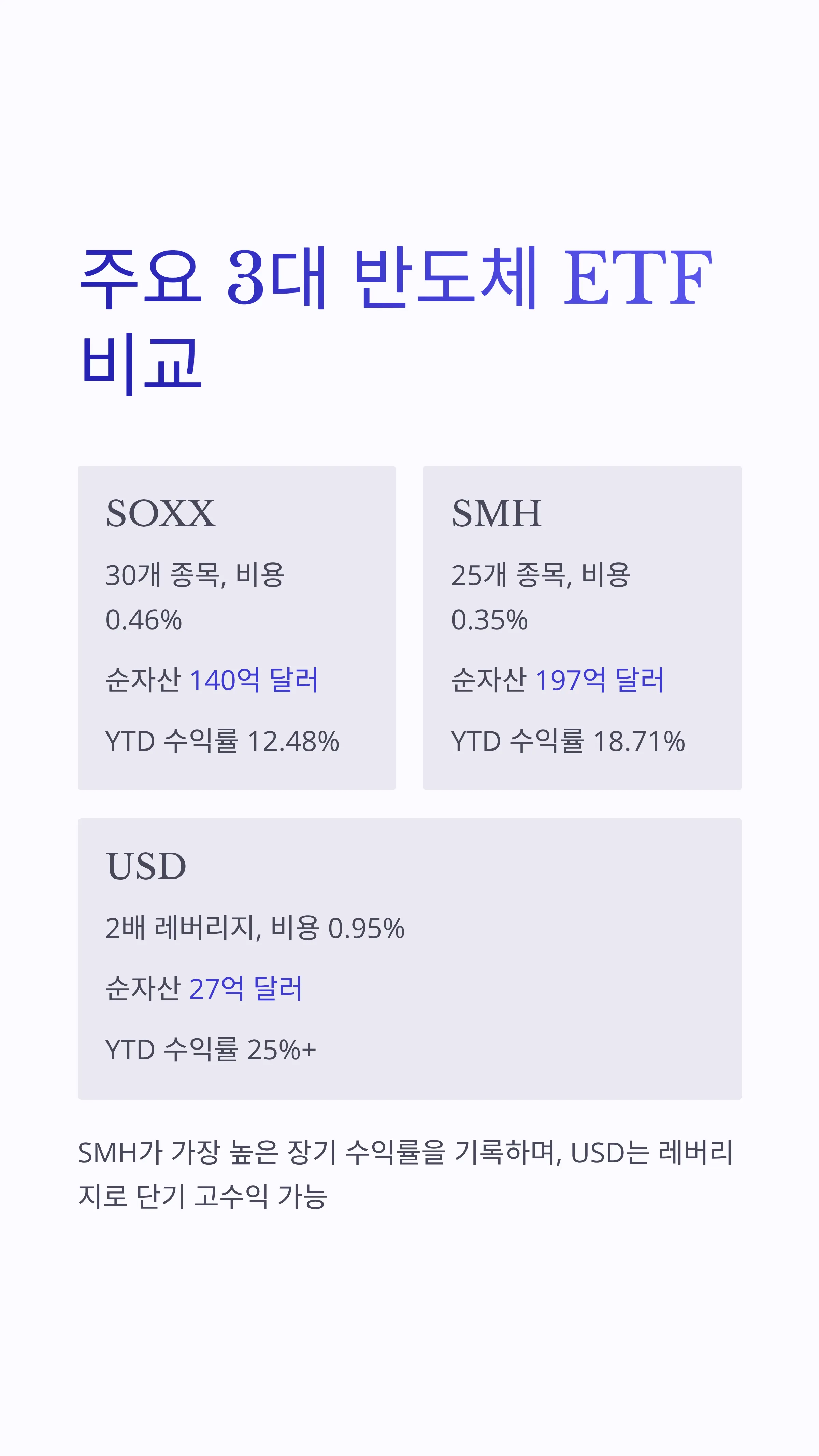

SOXX는 iShares의 ETF로, 인텔·엔비디아·브로드컴 등 미국 반도체 대표 30종목에 고르게 투자합니다.

SMH는 VanEck에서 운용하며, TSMC와 NVIDIA 비중이 압도적으로 높은 게 특징입니다. 효율적인 추적보다는 성장성 높은 종목 중심의 구성이라 할 수 있죠.

USD는 ProShares가 운용하는 레버리지 ETF입니다. PHLX 반도체 지수를 2배로 추적하므로 높은 수익률을 노릴 수 있지만, 그만큼 변동성도 큽니다.

| ETF | 티커 | 종목수 | 운용비용 | 순자산(USD) |

|---|---|---|---|---|

| SOXX | SOXX | 30 | 0.46% | 140억 |

| SMH | SMH | 25 | 0.35% | 197억 |

| USD | USD | - | 0.95% | 27억 |

2026년 수익률, SMH가 압도

2026년 1월 현재 YTD 기준으로 SMH가 18.71%로 가장 높은 상승률을 기록했습니다. SOXX는 12.48%, USD는 레버리지 효과로 약 25%의 수익이 예상되며 시장 흐름에 적극 대응한 투자자들에게 유리한 구간이었습니다.

지난 10년간 연평균 수익률로도 SMH가 28.57%로 가장 높았고, SOXX는 24.78% 수준이었습니다. USD는 데이터상 명확하지 않지만, 2배 구조 특성상 장기 복리 효과로는 40%에 육박할 가능성도 있는 구조입니다.

| 기간 | SOXX | SMH | USD (추정) |

|---|---|---|---|

| YTD 2026 | 12.48% | 18.71% | 25%+ |

| 1년 | 1.12% | 3.26% | 2.5%+ |

| 10년 연평균 | 24.78% | 28.57% | 40%+ |

구성 종목 차이, NVIDIA 비중이 포인트

ETF 간 종목 구성 차이도 눈여겨볼 만합니다. SOXX는 종목당 최대 10% 제한이 있어 NVIDIA 비중이 8% 정도로 제한되어 있지만, SMH는 NVIDIA 비중이 무려 25%입니다.

그만큼 SMH는 개별 종목에 집중되어 있어 높은 수익률을 내는 대신 리스크도 큽니다. 반면 SOXX는 안정적인 분산투자 성격이 강하죠.

USD는 직접적인 종목 보유보다는 지수를 2배로 추적하기 때문에 방향성과 속도에 민감한 상품이라 할 수 있습니다.

변동성과 리스크, USD는 고위험 고수익

USD ETF는 변동성이 9%에 달하며, SOXX와 SMH가 각각 4.25%, 4.48%인 것과 비교해 매우 높은 수준입니다. Sharpe 지표도 USD는 명확히 표기되지 않았지만 레버리지 효과 덕분에 수익률 기준으로는 높게 나타납니다.

다만 USD의 최대 낙폭 가능성도 크기 때문에 투자 전에 충분한 리스크 감수 능력이 필요한 상품입니다.

| 지표 | SOXX | SMH | USD |

|---|---|---|---|

| 변동성 | 4.25% | 4.48% | 9% |

| Sharpe | 0.20 | 0.54 | 높음 |

| 최대 손실 | -70.21% | -83.29% | 매우 큼 |

국내 투자자 접근성은?

국내에서도 TIGER 미국필라델피아반도체 ETF를 통해 유사한 섹터 투자 접근이 가능합니다. 이 상품은 환헤지(H) 버전과 환노출 버전이 있어 달러 리스크를 관리할 수 있습니다.

2026년 들어 원달러 환율이 1,470원대에서 형성되면서 USD표시 ETF에 유리한 환경이 조성되고 있다는 분석도 있습니다. 특히 AI 관련 반도체 수요가 계속 증가 중인 점도 긍정적입니다.

ETF 선택 팁, 투자 스타일부터 생각하세요

결론적으로 보자면, 안정성과 장기 수익을 노린다면 SOXX가 적절하고, NVIDIA 중심의 성장을 확신한다면 SMH가 좋은 선택이 될 수 있습니다.

보다 공격적인 수익률과 리스크를 감당할 수 있다면 USD ETF도 고려해볼 만하지만, 전액 투자보다는 분산 포트폴리오에서 일부 비중만 넣는 것이 현실적인 전략입니다.

자신의 투자 성향, 리스크 감내 수준, 환노출 의지까지 모두 고려한 후 ETF를 선택하는 것이 결국 가장 현명한 길입니다.

SMH vs SOXX 완벽 비교: 반도체 ETF 수익률, 위험도, 투자전략 총정리 (2026 최신판)

반도체 섹터 투자, SMH와 SOXX 중 무엇이 더 나은 선택일까?AI와 반도체 중심 성장세가 계속되는 가운데, 대표 반도체 ETF인 SMH(VanEck Semiconductor ETF)와 SOXX(iShares PHLX Semiconductor ETF)는 개인 투자자들의

niceman111.tistory.com

'경제 정보 > 주식 정보 & 종목 분석' 카테고리의 다른 글

| 2026 우주 ETF 비교: ARKX vs UFO 수익률·구성·전망 완전 분석 (0) | 2026.01.27 |

|---|---|

| SOXL 완벽 분석: 2026년 3배 레버리지 반도체 ETF 투자전략 (0) | 2026.01.27 |

| SMH vs SOXX 완벽 비교: 반도체 ETF 수익률, 위험도, 투자전략 총정리 (2026 최신판) (0) | 2026.01.27 |

| AIQ ETF 분석: 인공지능 투자로 미래를 여는 방법 (1) | 2026.01.07 |

| ETF 초보자 추천 포트폴리오 3가지: S&P500·나스닥100·코스피200 조합 완벽 가이드 (0) | 2026.01.04 |

댓글